【公開】CFDのおすすめ投資戦略3つ

今回は、CFDのメリットを生かした投資戦略を3つ公開します。

今回ご紹介する投資戦略は、過去の値動きから期待値が高いと考えられる戦略です。

将来的な値動きを保証するものではありません。

投資にはリスクもあるため、最終的な決定はご自身の判断(自己責任)でお願いします。

目次

VIX指数急騰後の売り戦略

VIX指数は、リスクヘッジに向く保険のような銘柄で

恐怖指数やボラティリティ指数とも言われています。

VIX指数は、株が暴落すると急上昇するので保有株の損失を軽減に使えます。

で、このVIX指数を買い、売りどちらで勝負するかというと「売り」です。

0に近づく仕組みの米国VIブル2倍ETF

GMOクリック証券CFDには、VIX指数に関する銘柄が2つあります。

- 米国VI

米国の株価指数 S&P500をもとにしたVIX指数。 - 米国VIブル2倍ETF

VIX指数の日々の値動きの2倍。

米国VIブル2倍ETFはかなり面白い銘柄です。

VIX指数の「日々の値動きの2倍」なわけですが、

価値が下がり続ける仕組みなので、タイミング良く空売りすれば高確率で利益になります。

売りタイミングは、直近の約1.2倍~2倍上昇後

ずっと価値が下がり続けるなら、長期投資で売りをする作戦もありますが、

売りポジションでも、金利調整額で支払いが発生するため長期投資はあまりお勧めできません。

お勧めなのは直近から1.2倍~2倍程度の上昇後の売りです。

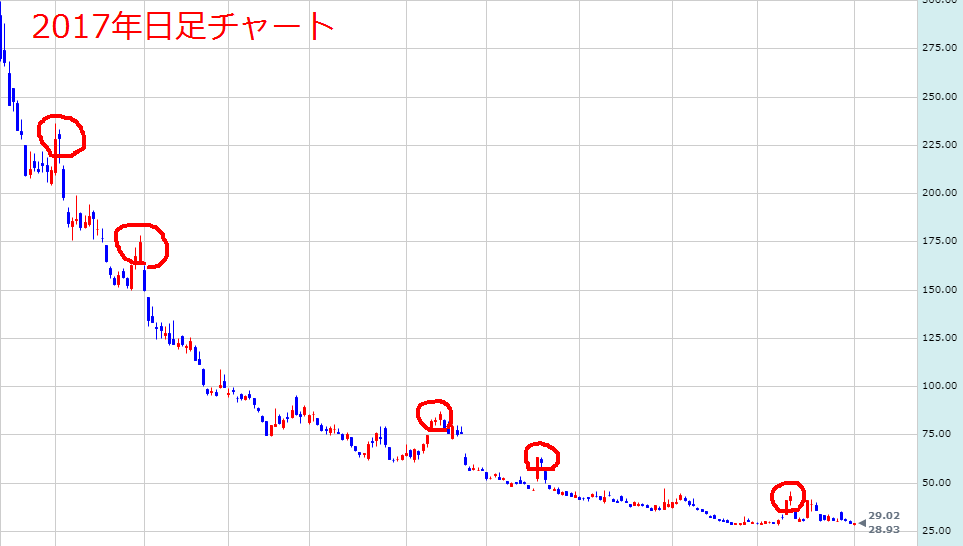

2017年、2016年日足チャートを見るとこの通り、急騰後に下降しています。

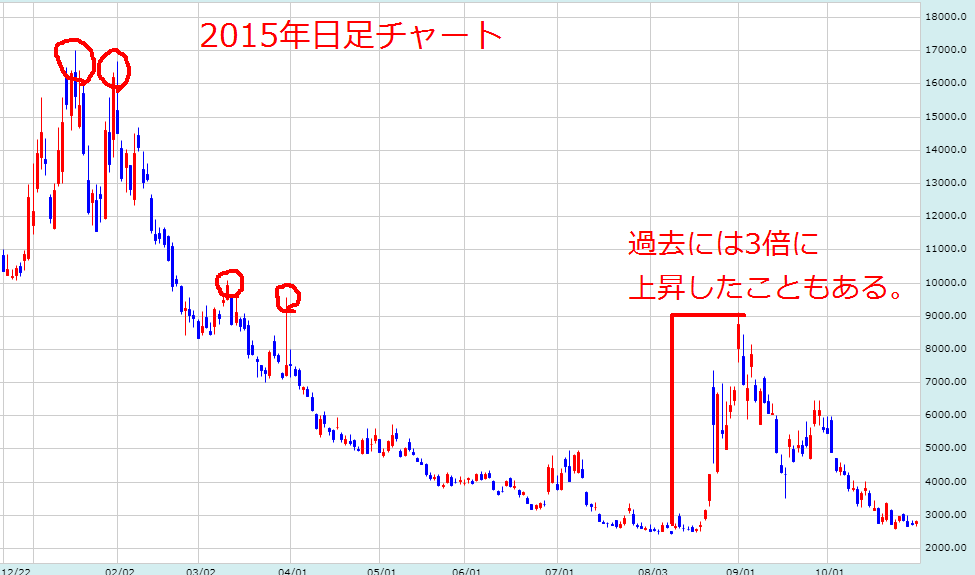

3倍に上昇したことも

どんな戦略にも必勝法はないように、損切りも考える必要があります。

2015年には3倍に上昇したことがあるので、3倍の上昇に耐えられるだけの資金量、

そしてそれ以上に上昇した場合は損切りを検討しましょう。

金銀アービトラージ戦略

金と銀は相関性がかなり高いです。

そして、銀は市場が小さいことから買われすぎる傾向があります。

銀が買われすぎたタイミングで、「金買い・銀売り」や

買われすぎることを狙った「金売り・銀買い」とする作戦があります。

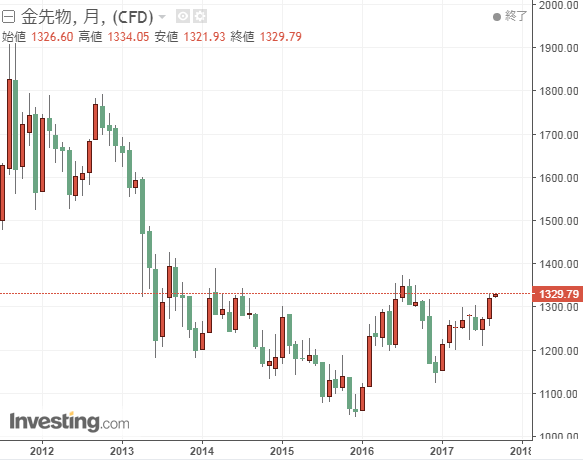

金チャート・銀チャート

直近5年の金チャートと銀チャートを並べてみましょう。

非常に相関性の高い動きをしていることが分かります。

上昇率の乖離は-12.5~7.5%に収束

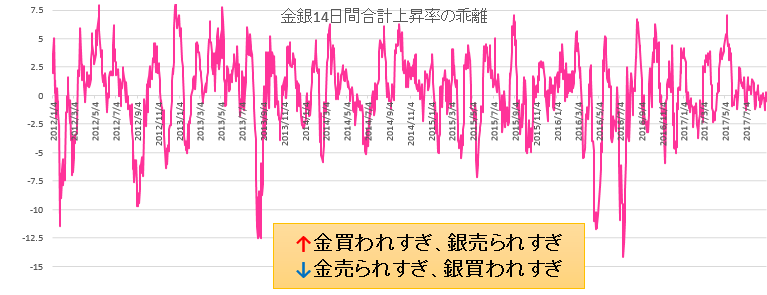

非常に似ている金と銀チャート、ここからどのように取引チャンスを見つけるのか。

それは、「金と銀の上昇率の乖離」を見ます。

金と銀の上昇率の乖離をグラフで見ていきましょう。

この上昇率の乖離は、次の式で求めています。

金の1日あたりの上昇率の14日間合計 – 銀の1日あたりの上昇率の14日間合計

0以上は、銀に比べて金が買われていること、

0以下は、金に比べて銀が買われていることを表します。

ポイントは、7.5%から-12.5%を推移してますね。

つまり、金が買われた後には、銀が買われる。

銀が買われた後には、金が買われる。

というように、一定の相関性を保っていることが分かります。

NYダウ長期投資戦略

シンプルな長期投資を考える方にとっては、

CFDの小口で買えるメリットを生かして、NYダウの長期投資戦略が良いでしょう。

「NYダウ平均株価」は、Appleやコカ・コーラ、ウォルト・ディズニー

といった厳選された優良企業で構成されており、

NYダウ構成銘柄30社の時価総額合計が

東証一部上場企業(約2000社)の時価総額合計を超える超優良企業の集合です。

NYダウの上昇率 50年で20倍

日本の投資家はバブル崩壊などを経験していて、長期投資(バイ&ホールド)に

否定的な人も多いようです。

ですが、米国市場は経済成長と共に株も上がっています。

過去50年でNYダウは20倍です。

また、バブル崩壊以降を日経平均と比べても差は歴然。

1989年→2017年

日経平均:38915円→20000円(日経平均は未だ半分)

NYダウ:2753ドル→22000ドル(NYダウは約8倍)

その差は16倍。

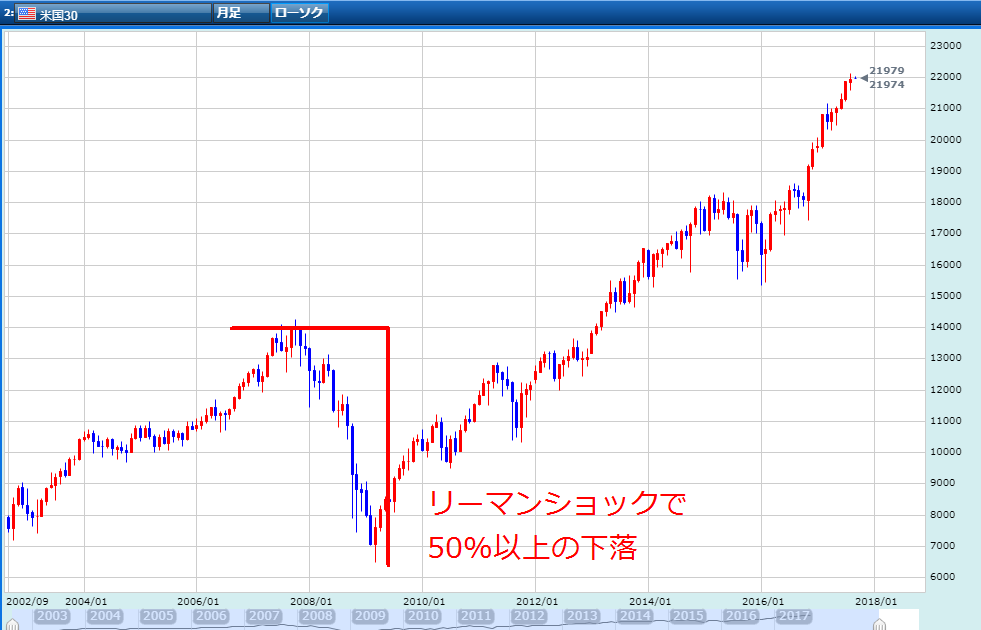

短期的な急落もある

上昇が続くNYダウですが、短期的には急落もしています。

100年に1度と言われるリーマンショックでは、50%以上も下落しています。

その後、4年かけて戻していますが長期投資で大きな含み損を抱えるのは怖いものです。

そこでお勧めなのがCFDの小口取引できるメリットを生かした、少額投資です。

CFDなら、証拠金2万円でNYダウに20万円分ずつ投資することができます。

いきなり200万も投資するのではなく、ドルコスト平均法のように定期的に買い増しや、買い下がり戦略が良いでしょう。