WTI原油と原油CFDまとめ!原油投資が5分で分かる

「原油に投資してみたい!」と思っても、原油って難しそうなイメージですよね。

それに投資にあたり「原油ETF、原油CFD、原油先物」とありますが、どれが良いか選ぶのは難しいでしょう。

CFDなら小口で取引できるため、1万円以下から手軽に原油取引ができます。

今回は小額から投資できる原油CFDと原油価格の元となるWTI原油、CFDが取引できる証券会社についてまとめてみました。

目次

そもそも、WTI原油とは? 世界的な指標

WTIは"West Texas Intermediate(ウエスト・テキサス・インターミディエート)"の略で、アメリカのテキサス州産とニューメキシコ州産の原油を指し、世界的な景気動向を判断する指数として注目されています。

- 世界最大のエネルギー消費国アメリカで使われる原油価格であるため

- WTI原油自体が硫黄分が少なく精製しやすい高級な原油であるため

- ニューヨーク・マーカンタイル取引所(NYMEX)で24時間取引可能、石油会社やファンドによる売買が盛んに行われているため

原油価格が変動する主な要因4つ

原油価格は需要と供給から成り立ち、原油産出国の生産量と原油消費国の消費量のバランス次第です。

原油算出国による生産量

主要な原油産出国はどこかご存知でしょうか?

外務省サイト(子供向け)に詳しく載っていました。

| 順位 | 国名 | 生産量(バレル) |

|---|---|---|

| 1 | アメリカ合衆国(米国) | 1,270.4万 |

| 2 | サウジアラビア | 1,201.4万 |

| 3 | ロシア | 1,098.0万 |

| 4 | カナダ | 438.5万 |

| 5 | 中華人民共和国(中国) | 430.9万 |

| 6 | イラク | 403.1万 |

| 7 | イラン | 392.0万 |

| 8 | アラブ首長国連邦(UAE) | 390.2万 |

| 9 | クウェート | 309.6万 |

| 10 | メキシコ | 258.8万 |

このうち、OPEC(石油輸出国機構)加盟国は、サウジアラビア、イラン、イラク、アラブ首長国連邦、クウェート。

非OPEC加盟国は、アメリカ、ロシア、カナダ、中国、メキシコ。

以前は、OPEC加盟国が原油生産量の大半を占めていたため、OPECで生産量を調整することで、原油価格の維持をしてきました。しかし、近年はシェールガスや北海油田等により非OPEC加盟国の原油産出量が増えており、OPEC加盟国の力が弱まってきています。

今後も、OPEC加盟国による原油価格の調整力は低下すると考えられるので、原油の値動きが激しくなることが推測できます。

世界の景気変動

景気が良いときは経済活動が活発となり原油消費が盛ん、景気が低迷すると原油消費が少なくなります。

外務省の石油消費国ランキングを見ると分かりますが、アメリカと中国の消費量が群を抜いています。アメリカと中国の景気はチェックしておくべきでしょう。

| 順位 | 国名 | 消費量(バレル) |

|---|---|---|

| 1 | アメリカ合衆国(米国) | 1939.6万 |

| 2 | 中華人民共和国(中国) | 1196.8万 |

| 3 | インド | 415.9万 |

| 4 | 日本 | 415.0万 |

| 5 | サウジアラビア | 389.5万 |

| 6 | ブラジル | 315.7万 |

| 7 | ロシア | 311.3万 |

| 8 | 大韓民国(韓国) | 257.5万 |

| 9 | ドイツ | 233.8万 |

| 10 | カナダ | 232.2万 |

季節要因や有事

季節要因により原油消費が活発になるシーズンや、有事(戦争や災害、ストライキ)などで生産施設が稼動できずに生産量が低下することがあります。

アメリカの場合、原油消費が活発になるのは夏場のドライブシーズンや冬場の灯油需要。更に夏にはハリケーン被害で生産量が低下することで原油価格が高値をつけることがあります。

2005/8/30 カトリーナハリケーン被害のため、WTI最高値の更新 69.8ドル

2008/7/11 史上最高値 147.3ドル

2020/4/20 コロナ禍による需要低下を受け、史上初のマイナス -40.32ドル

原油在庫発表

WTI原油先物の価格を動かす指標のひとつに、米国エネルギー情報局(EIA)が毎週水曜日に発表する「週間原油在庫」があります。

指標発表後に投機筋による取引が行われる傾向にあります。

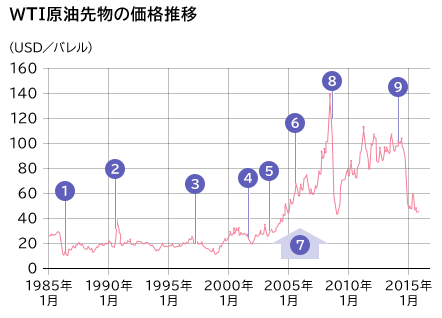

過去の長期チャート

- 逆オイルショック

- イラクのクェート進攻

- アジア通貨危機

- 米国同時多発テロ

- イラク戦争勃発

- ハリケーンカトリーナ襲来

- 原油市場に投機マネーが大量に流入

- リーマンショック

- 米国のテーパリング開始

1980年代~2000年代は20ドル前後を推移していましたが、2000年以降は上昇トレンドになっています。

主な要因としては、発展途上国の発展による原油消費量増大、イラク戦争による地政学リスクの増大、ハリケーンカトリーナによる被害、金融緩和による投機マネーの流入によるものです。

2014年後半からはOPECの生産調整先送りや景気見通し下方修正、アメリカのテーパリング(量的緩和の縮小)により、原油価格は下降トレンドになりました。2020年にはコロナウイルスによる需要低下を受けて、一時はマイナスを記録しました。

その他の原油指標

WTIが最も有名な指標ですが、消費地ごとに市場が形成されており、ヨーロッパには北海ブレント、アジアにはドバイ原油があります。

北海ブレント(ロンドン原油)

イギリス、ノルウェー領海で産出される北海油田の原油です。

北海ブレントも原油の世界的な指標の1つ。

従来は品質がやや優れているWTIの方が北海ブレントよりも価格が高い傾向にありましたが、最近はアメリカのシェールガスによる原油安により北海ブレントの方が高い傾向にあります。

ドバイ原油

アラブ首長国連邦のドバイで産出される原油です。アジアに輸出されることから、アジアの原油価格指標となっています。

硫黄分が少ない高品質なWTIに対して、硫黄分が多いドバイ原油は若干安く取引される傾向にあります。

なお、東京商品取引所で取り扱われている原油先物もドバイ原油です。

相関性の高い指数・株価

WTI原油価格と相関性の高い指数や株価をまとめてみました。

WTI原油の10年チャートと各指数を比較してみます。

WTI原油チャート(10年)

ドル 逆相関の関係

ドル高→原油安、ドル安→原油高の逆相関の関係にあります。

原油はドル建てで取引されていること、ドル安に伴い投機マネーが商品市場に流入しやすくなることから、ドル安で原油価格が上がると言われています。

しかし、ドル円チャートと比較すると、「民主党政権時代の円高」、「民主党から自民党への政権交代」、「アベノミクス」により、円自体の強さが大きく変わっており原油価格との相関性が少し分かりづらいように見えます。

そこで、資源通貨と言われるカナダドルをペアにして(USD/CAD)チャートと比べると逆相関ということが良く分かります。

ひっくり返すと似た形のチャートです。

WTI原油チャート(10年)

アメリカの株価(S&P500指数) 近年は相関性が低い

アメリカの株価(S&P500指数)と原油価格は連動すると過去には言われていました。

アメリカの景気が良い→WTI原油の消費が活発→在庫不足から原油価格の上昇という仕組みです。

しかし、2013年頃までは連動していましたが、近年は相関性がほとんど見られなくなりました。

エネルギー関連企業 相関性は少しあり

石油生産企業、販売企業などは原油価格により収益は大きく変動します。個別銘柄特有の動きもありますが、相関性は少なからず見られます。

- 日本株

- JXホールディングス

- 石油資源開発

- 国際石油開発帝石

- アメリカ株

- エクソンモービル

- シェブロン

原油ETFより原油CFDをお勧めする4つの理由

ここまで、原油について紹介をしてきました。原油投資は手軽にできるETFが良いのでしょうか?

実は、原油ETFより原油CFDの方が多くのメリットがあります。

ETFに比べて信託報酬がかからない

ETFは信託報酬によるコストがかかります。

| 銘柄コード | ETF銘柄名 | 信託報酬 |

|---|---|---|

| 1699 | (NEXT FUNDS)NOMURA原油インデックス上場 | 0.53% |

| 1671 | WTI原油価格連動型上場投信 | 0.89% |

| 1690 | ETFS WTI原油上場投資信託 | 0.49% |

| 2038 | NEXT NOTES 日経・TOCOM 原油 ダブル・ブル ETN | 0.80% |

| 2039 | NEXT NOTES 日経・TOCOM 原油 ベア ETN | 0.80% |

この通り、原油ETFは信託報酬が年間0.49%~0.80%かかってきます。

原油CFDなら信託報酬がかからないため、より長期間の保有ができます。

為替の影響をほとんど受けない

原油ETFは、為替の影響を受けます。

対して、原油CFDは元本が為替の影響を受けないメリットがあります。

円高になったときに損益の差が顕著に出ます。

その後、原油価格が20%上昇したが、円高(20% 円高へ → 80円)になった場合

・ETFは円高に弱く、損失

(600円 × 100株)× 原油上昇20% ÷ 円高20% = 57,600円

57,600円 – 60,000円 = -2,400円(損失)

・CFDは決済時に利益に対して為替レートがかかるので利益

(600円 × 100株)× 原油上昇20% = 72,000円

(72,000円 – 60,000円)÷ 円高20% = 9,600円(利益)

為替の影響を受けたくない、純粋に原油に投資したい方はCFDの方が向いています。

公式サイト:GMOクリック証券CFDを詳しく知りたい方はこちら

レバレッジ買い、空売りに向いている

原油価格の2倍の値動きがある「NEXT NOTES 日経・TOCOM 原油 ダブル・ブル ETN」は人気があるETFですが、ダブルブル銘柄は長期では減価する仕組みですから注意が必要です。

(このETFは、先述のロールオーバーコストとダブルブルの両方の仕組みで減価するETFということ。驚くべき速度で価値が目減りします。)

その点、CFDならダブルブルのような減価を気にせずにレバレッジ最大20倍で原油買いができます。

また、売りからも自由に入ることができます。

WTIとブレント原油の価格差を狙える

ETFで取引できるのはWTIと東京原油だけなので価格差を狙った取引は難しいでしょう。

その点、世界の6000銘柄を取引できるサクソバンク証券では、原油CFD銘柄も数多く扱っています。

- WTI原油

- UK ブレント原油

- ヒーティングオイル(暖房油)

- US ガソリン

- UK ガスオイル(軽油)

原油銘柄の価格差を狙った裁定取引をするなら、サクソバンク証券がお勧めです。

CFDが取引できる証券会社

原油を2,000円から取引できるGMOクリック証券

- 原油CFDが2,000円から

- 24時間電話サポート

- 手数料無料 スプレッドで人気

原油銘柄が多いサクソバンク証券

- 北海ブレントも取引可

- 世界の6000銘柄

- 24時間電話サポート