FTSE100の配当金生活は魅力的か?NYダウ投資が良い理由

先日、友人がくりっく株365のFTSE100で配当金生活がしたいと話していました。

くりっく株365のFTSE100と言えば、「緩やかに上昇するイギリスの株価指数」、「高配当」、「レバレッジがかけられる」という特徴があります。

レバレッジがかけられますから、FTSE100で配当金生活を考える人もかなり居るようです。

しかし、ここで素朴な疑問。

FTSE100の配当金狙いは本当に魅力的な投資なのか?

FTSE100は配当利回りが魅力と言われてますが、FTSE100よりもNYダウの長期投資の方が優れているかもしれません。

そこで今回、NYダウとFTSE100の過去6年分を検証してみることにしました。

結論を先に書いておきます。

FTSE100は、NYダウよりも上がりにくい指数で、配当だけで判断しない方がいい典型でした。

やはり、NYダウへの投資を中心とした方が良いと感じます。FTSE100が気になる方は、リスク分散の一環として少額が良いのではないでしょうか。

目次

比較の前に検証の条件を確認

比較の前に検証の条件を確認していきます。

検証期間:2012/01~2018/08

比較銘柄:

FTSE100(くりっく株365)

NYダウ(GMOクリック証券 CFD)

備考:計算を簡略化するため、為替レートは100円で計算。

くりっく株365のNYダウは、2017年12月の金利変更により、配当金を食い潰す程の金利がかかるようになりました。

他サイトで「NYダウよりFTSE100が良い!」というのを目にしますが、これは「くりっく株365の中では、NYダウよりもFTSE100が良い」という意味ですね。

GMOクリック証券CFDのNYダウ(銘柄名:米国30)は金利がかからないので、くりっく株365よりも好条件で長期投資ができます。

参考:くりっく株365 NYダウで金利支払い有り!長期投資できるのか?

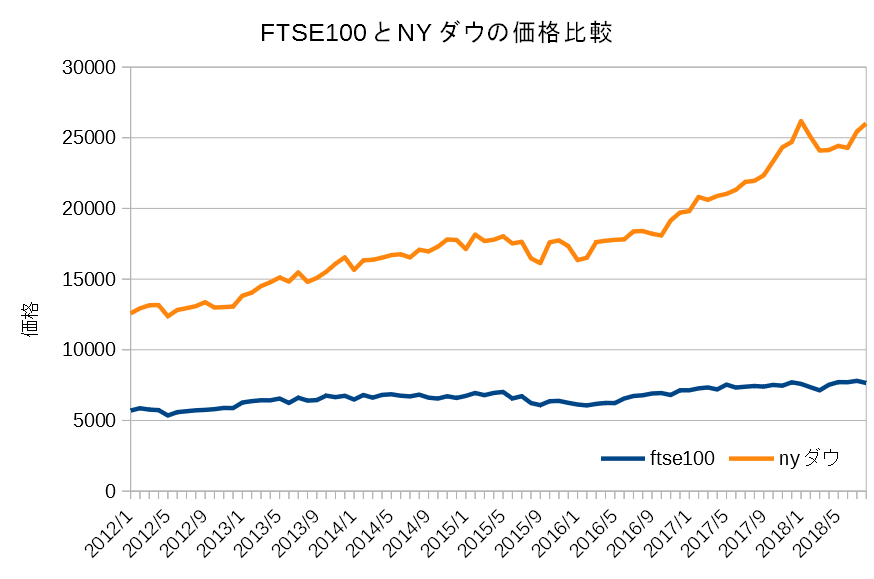

FTSE100とNYダウ価格を比較!上昇率は72%の差

まずは、配当金や金利を考えずに、FTSE100とNYダウの価格を比較してみます。

| 2012/01 | 2018/08 | 上昇率 | |

|---|---|---|---|

| FTSE100 | 5699 | 7650 | 34% |

| NYダウ | 12518 | 26017 | 106% |

NYダウが圧勝。

NYダウの上昇率(106%) – FTSE100の上昇率(34%) = 72%

NYダウの上昇率はさすがですね。

しかし、NYダウの上昇率がFTSE100よりも高いのは想定の範囲。

今回のポイントは、あくまでも

「FTSE100が配当や金利込みで、NYダウを超える投資なのか?」ですね。

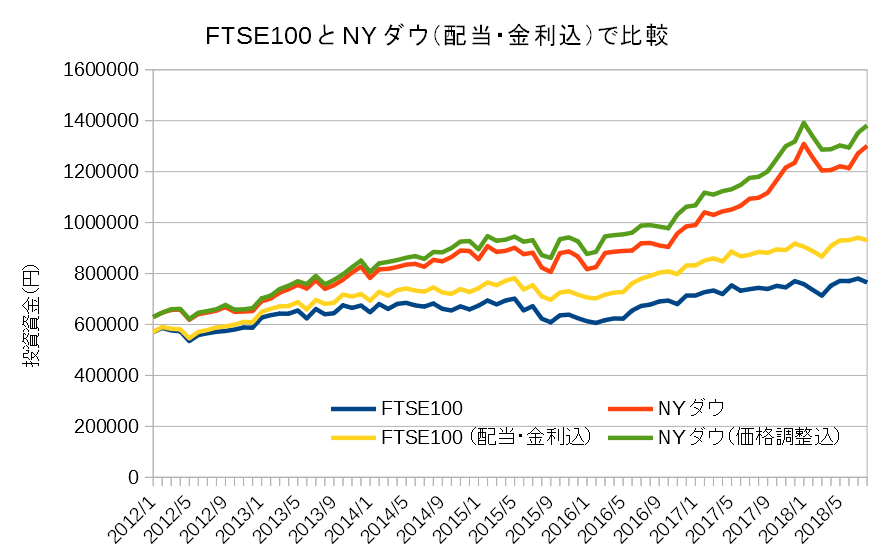

配当金・金利込みで比較!

続いて、配当金や金利込みで比較していきます。

くりっく株365のFTSE100は、毎月のように配当金が貰えます。

ただし、金利を支払う必要があるため、実質のインカムゲインは「配当金 – 支払った金利」です。

GMOクリック証券CFDのNYダウの配当は、少し複雑です。配当金として貰えるわけではなく、配当など諸々を含んだ「価格調整額」として受け取ることになります。

収益が分かりやすいよう「投資資金 約60万円、レバレッジ約1倍」で計算してみます。

FTSE100 1枚 約57万円

NYダウ 5枚 約63万円

※NYダウCFDは1枚あたり約12万円なので、5枚買っています。

配当金や金利込みのFTSE100は、NYダウを超えるパフォーマンスとなのか?

結果はこちら。

FTSE100は黄色の線、NYダウは緑色の線です。

配当金を込みにしたことで、FTSE100の利益率は上がりました。

しかし、配当金込みでもFTSE100の利益は、NYダウに及びません。

| 2012/01 | 2018/08 | 利益 | 利益率 | |

|---|---|---|---|---|

| FTSE100 | 57万円 | 93万円 | +36万円 | 63% |

| NYダウ | 63万円 | 138万円 | +75万円 | 119% |

元手60万円程度にも関わらず、6年で約40万円の差になってますね。

どうやら利回りの観点で考えると、FTSE100の配当金生活は魅力的とは言えないようです。

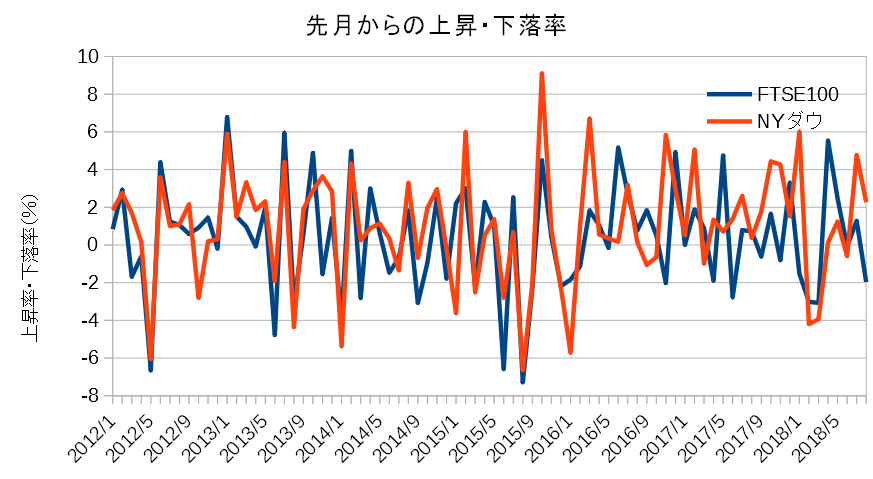

FTSE100は下がりにくい株価指数なのか

「FTSE100は下落率が低い、安定的な株価指数」という意見もあるようです。

確かに、乱高下する株価指数には、安心して投資できません。

利回りの観点だけで評価するのは早計です。

そこで、今度は先月と今月の終値から「先月からの上昇率・下落率」を調べてみます。

果たして、FTSE100は下がりにくい株価指数なのでしょうか?

グラフが少し分かりにくいですが、

FTSE100、NYダウどちらとも、下がっても下落率は6、7%程度。

「NYダウばかりが大きく下がって、FTSE100はあまり下がってない」というパターンは確認できないので、大差はないようです。

分析の仕方が悪くて見逃している可能性もあるため、今度は表にまとめてみました。

| FTSE100 | NYダウ | |

|---|---|---|

| 5%以上の上昇 | 4回 | 7回 |

| 3%以上~5%未満の上昇 | 8回 | 10回 |

| 1%以上~3%未満の上昇 | 22回 | 23回 |

| 0%以上~1%未満の上昇 | 12回 | 19回 |

| 0%以下~-1%未満の下落 | 9回 | 5回 |

| -1%以下~-3%未満の下落 | 15回 | 8回 |

| -3%以下~-5%未満の下落 | 6回 | 4回 |

| -5%以下の下落 | 3回 | 4回 |

表にすると更に明らか。「FTSE100は高配当の株価指数ではなく、上がりにくい株価指数」と言ってもよい結果ではないでしょうか。

ショックに強い株価指数は?

FTSE100が上がりにくい株価指数だとは分かった。

だが、NYダウは上昇が大きい分、下落幅も大きいのではないか?

という考えもありそうです。

確かに、月毎の上昇・下落率では、〇〇ショックの下落幅が分かりません。

そこで、リーマンショック以降の株価指数に影響を与えた〇〇ショックによる下落幅をまとめてみました。

| ショック名 期間 |

FTSE100 | NYダウ | ||||

|---|---|---|---|---|---|---|

| 始値 | 安値 | 下落率(%) | 始値 | 安値 | 下落率(%) | |

| リーマン ショック 2008/9/1~ 2008/10/27 |

5637 | 3665 | 35 | 11544 | 8144 | 29 |

| リーマン ショック (長期) 2008/9/1~ 2009/3/2 |

5637 | 3492 | 38 | 11544 | 6470 | 44 |

| 米国債 ショック 2011/7/25~ 2011/8/8 |

5935 | 4791 | 19 | 12680 | 10604 | 16 |

| チャイナ ショック 2015/6/1~ 2015/8/24 |

6984 | 5768 | 17 | 18018 | 15370 | 14 |

米国発のショックだとしても、FTSE100の方が売られる傾向があるようです。

これがNYダウの強さということでしょうか。

まとめ FTSE100よりもNYダウ投資か?

私の周りを見ても「FTSE100で積み立て投資、高配当狙いがしたい」方が多く居ます。

だからこそ、「本当にFTSE100の配当狙いは割が良いのか?」と考えて欲しくてこの記事をまとめてみました。

未来は分かりませんが、過去を知ったうえでFTSE100とするかNYダウとするか検討すべき。そして、配当利回りだけではなく、値上がり益も含めたトータルで考えた方が良いでしょう。

あともう1つ、英国はEU離脱によるGDP下振れリスクがあります。

GDP下振れ→景気悪化→配当低下

今後、FTSE100の配当が少なくなる可能性は十分に考えられます。

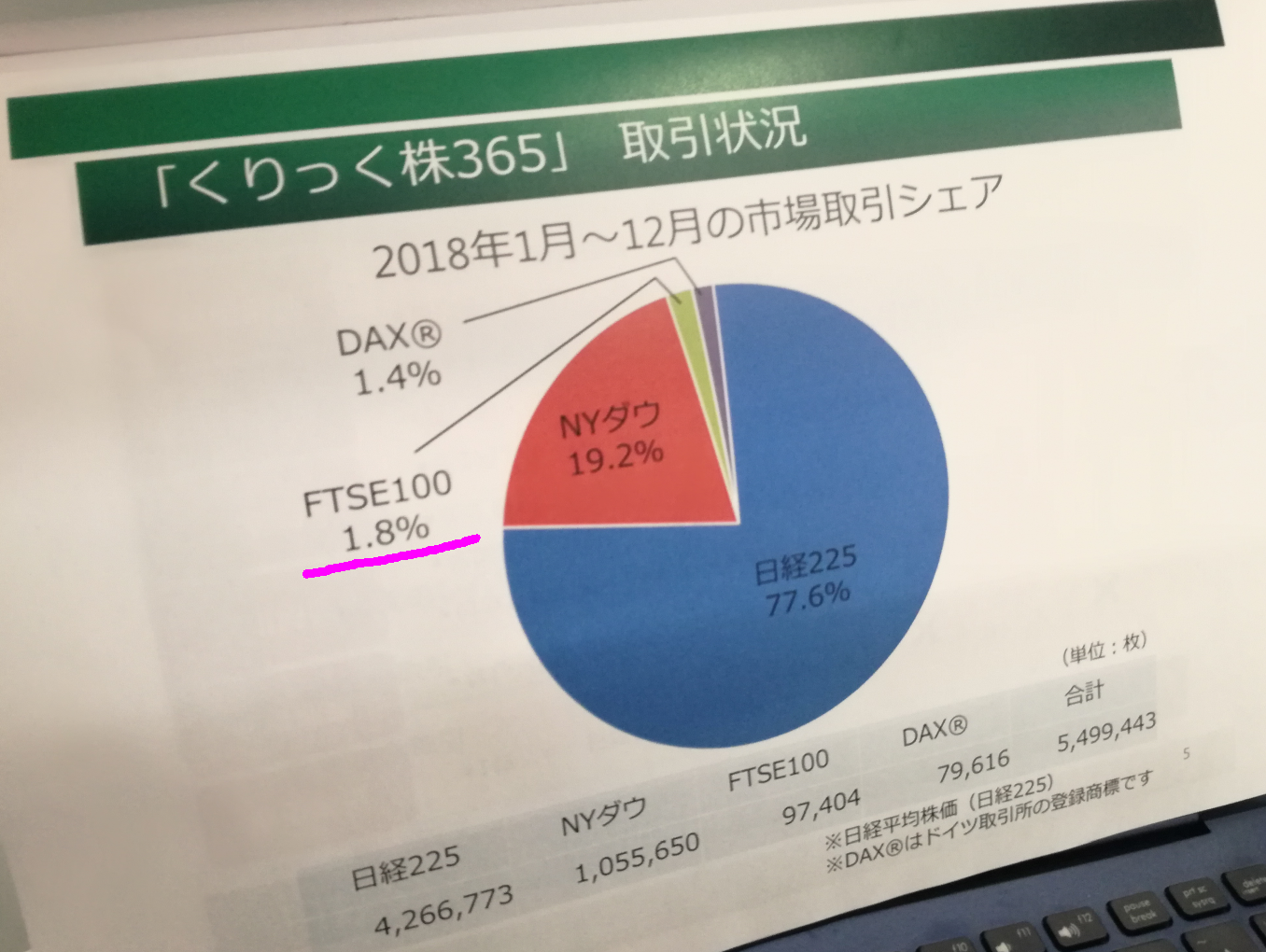

【2019年1月追記】

くりっく株365の銘柄別取引シェアを見ても、FTSE100は人気無いですね。

投資家が100人居たら2人も投資しない銘柄でした。

NYダウに投資したいなら

長期投資するなら、くりっく株365よりもGMOクリック証券のNYダウCFD(銘柄名:米国30)がお勧めです。

公式サイト:GMOクリック証券CFDの口座開設はこちら

FTSE100に投資したいなら

くりっく株365のFTSE100は、1枚あたり約2.6万円と、NYダウCFDより手軽に投資できます。

「リスク分散として英国のFTSE100が取引したい」ということでしたら、岡三オンライン証券のキャンペーンがありましたのでこちらをどうぞ。

公式サイト:岡三オンライン証券くりっく株365のキャンペーンを確認する

くりっく株365以外のCFDが取引できる証券会社を比較してみましたので、気になる方はこちらもどうぞ。

>> CFD証券会社の選び方!4つのポイントで徹底比較