銀CFD、銀投資が分かる!銀は値動き激しい悪魔の金属?

CFDなら小口で取引できるため、1,000円程度から手軽に銀取引ができます。

今回は銀CFDと、価格の元となる銀指数、CFDが取引できる証券会社についてまとめてみました。

目次

銀指数とは?

主な銀指数は2つあり、現物と先物で分かれています。

- ロコ・ロンドン市場のスポット(現物)価格

金・銀の取引市場として長い歴史があり、金同様に銀の現物取引において世界最大の市場 - ニューヨーク市場(COMEX)の銀先物価格

ニューヨーク市場(COMEX)は、銀先物の最大市場

なお、各証券会社の銀CFDは価格を決めるにあたって上記のいずれかを参照しています。

- GMOクリック証券 スポット価格

- DMM.com証券 先物価格

- IG証券 2銘柄あり(スポットと先物の両方)

銀の特徴 金に似た動きだが、激しい値動き

銀の特徴は基本的には金と似ているため、相場も金とよく似た動きをします。

金と異なる特徴は、金に比べて市場が小さいという点です。

そのため、投機による影響を受けやすく、値段の変動幅も金より大きくなっています。

銀は過去にハント兄弟という富豪の買い占めにより、半年間で値段が約5倍に高騰、直後に暴落するという事件がありました。

それほど個人の投機によって影響を受けやすく値段の変動幅も大きい商品です。

一部ではその価格変動性の激しさから悪魔の金属とも呼ばれているそうです。

銀が変動する主な要因2つ

銀の価格は需要と供給によって決まります。

銀の需要が増えれば値段は上がり、供給が増えれば値段は下がります。

そしてこの需要と供給が変動する要因はたくさんありますが、代表的な要因を2つ紹介します。

「インフレ(景気)による工業用需要の増加」と「ドル相場との連動」です。

インフレで上昇、デフレで下落

景気の影響で、インフレになると銀相場は高くなります。

銀は熱伝導率や電気伝導率が非常に良く、貴金属の中でも安価(金の50~80分の1程度)という特徴があります。

そのため、銀の工業用需要の割合は、需要全体の約60%とかなり大きいです。

インフレになり工業用需要が増加すると銀相場も高くなります。

ドル相場と逆相関

2つ目はドル相場の影響で、ドル安になると銀相場は上がる逆相関の関係になっています。

これは金も同様で、金や銀と言った貴金属はそれ自体に価値がある実物資産です。

そのため、世界の基軸となっている通貨・米ドルを売る時には他の通貨を買うよりも実物資産としての金や銀が買われることが多いです。

ドル相場が安くなると、銀相場が高くなる傾向があります。

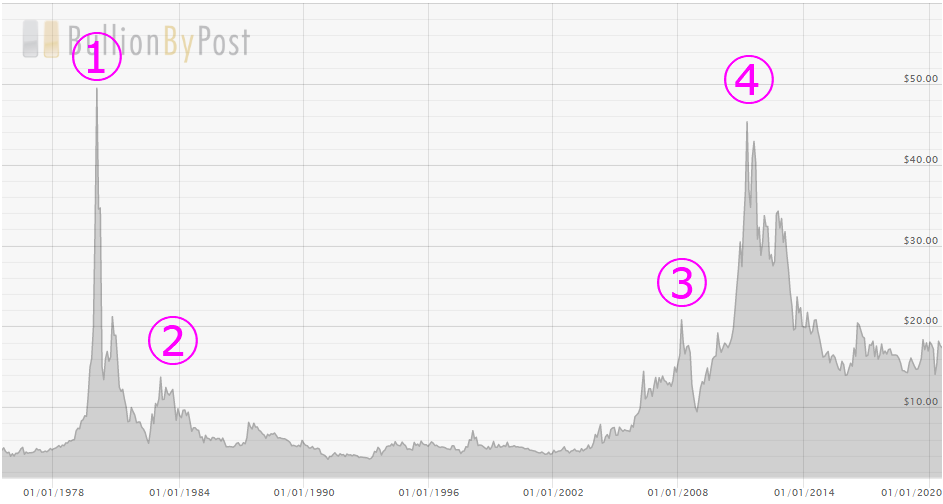

過去の長期チャート(45年)

主要なイベントを確認していきましょう。

- ハント相場

- 中南米・東欧の債務危機

- リーマンショック

- 太陽光パネルのバブル(ウォーレン・バフェット氏の買い占め発言の影響か?)

前述したとおり、(1)のハント相場で異常な高騰・暴落をしています。

また、(2)は実物資産に対する需要の高まりによる影響、(3)は景気の悪化による工業用需要の減少による影響です。

(4)は東日本大震災によりエコエネルギーに対する注目が高まり、太陽光パネルに必要な銀の需要が高まったことが影響とされています。

しかし、同時期に投資家のウォーレン・バフェット氏から「銀を大量に買い占めた」という発言があり、どちらの影響かは正確には分かりません

しかし、全体として、銀が非常に値動きの大きい商品であるということが分かります。

その他の銀指数について

銀指数はロコ・ロンドン市場のスポット価格と、ニューヨーク商品取引所(COMEX)が非常に有名ですが、日本では「東京銀」という指数があります。

「東京銀」は東京商品取引所(TOCOM)の銀先物指数です。

円建ての指数ですが価格指標はCOMEXのNY銀のため、動向はNY銀と密接な関係にあります。

「東京銀」はアジア地域の重要な価格指標とされています。

相関性の高い指数

銀と相関性の高い指数は金、ドル指数です。

それぞれについてチャートと共に確認していきます。

金 正相関の関係

銀相場と相関性の高い指数は金相場です。

銀相場と金相場は高い正相関の関係があることが分かります。

理由は前述の通り、金と銀は共に実物資産としての価値があるためです。

実際のチャートを見てもほとんど同様の動きをしていることが分かります。

ドル 逆相関の関係

銀相場とドル円は逆相関です。

ドル円が下がる(ドル安になる)と銀相場は上昇します。

チャートを見ると、ドル円が下降している2007年~2011年まで銀相場は上昇を続けています。

逆にドル円が上昇している2012年~2015年までは銀相場は下降しています。

この理由に関しては前述の銀が変動する要因で説明した通り、銀は金と同様にドル売りの代替資産としての側面があるためです。

ただし、2012年以降はアベノミクスの影響もあるため、相関性が薄れています。

また、2008年の銀相場の下降に関しては、工業用需要の強い銀はリーマンショックによる景気悪化の影響を大きく受けています。

銀CFDとCFD取扱会社

手数料・スプレッド

各CFD取扱会社の金CFD取引手数料は無料なので、スプレッドが実質の手数料です。

調査した時点では、GMOクリック証券のスプレッドが狭いようでした。

※スプレッドは流動性の低下等によってが拡大する可能性もあります。

代表的な銘柄のスプレッドについてはこちらを参考にしてください。

>> スプレッドで比較!CFD主要銘柄

為替リスク:高くない

当サイトでご紹介しているCFD業者が扱う銀CFDは、どちらもドル建てです。

ドル建てなので決済時の損益の両替は発生しますが銘柄の価格自体は円安・円高による影響を受けません。

その点で為替リスクは高くありません。

銀CFDを取引するにはいくら必要なのか?

銀CFDを取引するための最小投資金はだいたい930円(2020年6月15日時点)。

GMOクリック証券とDMM CFDに、レバレッジは20倍、最小取引ロット数は10トロイオンスです。

(1トロイオンス=約31g)

証拠金1000円以下で取引できる超小額取引が可能な銘柄ですね。